2023年10月、消費税に関する新しい仕組み「インボイス制度」が開始されます。インボイス(適格請求書)を発行できるのは「適格請求書発行事業者」のみ。適格請求書発行事業者になるには、課税事業者として、適格請求書等発行事業者の登録を受ける必要があります。

インボイス制度はすべての飲食店に影響を与える制度ですので、しっかりと確認してください。

2023年10月1日から開始されるインボイス制度ですが、随時、制度の内容に見直しが加わっています。そのため、最新情報を把握しておくことは重要です。

2022年12月23日には「令和5年度税制改正の大綱」が閣議決定され、例として以下の内容が変更となりました。

- 「適格請求書等発行事業者」の申請期限が3月30日から、9月30日に変更

- 納付税額を売上税額の「2割」に減税できる(対象者と対象期間の条件あり)

- 少額の値引き(1万円未満)の場合には、返還インボイスの交付が不要

- など

詳細については、財務省のページでご覧ください。さらに、今後も変更の可能性が出てきます。

飲食経営者が知っておくべきインボイス制度とは?

飲食店経営者が知っておきたい、「インボイス制度」についてご説明します。

インボイス制度の概要

【意味・定義】インボイス制度とは

インボイス制度とは、2023年10月1日から始まる、消費税の仕入税額控除の方式をいう。

適格請求書(インボイス)を発行できるのは、「適格請求書発行事業者」に限られ、この「適格請求書発行事業者」になるためには、登録申請書を提出し、登録を受ける必要がある。

出典:国税庁 インボイス制度

インボイス制度とは、消費税の「仕入税額控除」の方式です。

【意味・定義】仕入税額控除とは

仕入額税控除とは、消費税の「納付税の額」から、「課税仕入れ等に係る消費税額」を差し引く(控除する)ことをいう。

「消費税の納付税額」は、課税期間中の「課税売上げに係る消費税額」からその課税期間中の「課税仕入れ等に係る消費税額(仕入控除税額)」を控除して計算する。

課税仕入れとなる取引には、たとえば、次のようなものがある。

- 商品などの棚卸資産の購入

- 原材料等の購入

- 機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

- 事務用品、消耗品、新聞図書などの購入

- 修繕費

- 外注費

つまり、消費税の納税額から、「課税仕入れ」に当てはまる取引の場合、その取引の消費税額を差し引く(控除)ことができます。

今までは、「請求書等保存方式」という方法が使われていました。例えば、飲食店が仕入れなどをした時に、「請求書など」があれば、仕入れ控除税額として、納付する消費税から差し引ける、というものです。

一方、新しく始まる「インボイス制度」では、消費税の控除をしたい場合、「請求書など」の代わりに、インボイスと呼ばれる「適格請求書」が必要になります。

【意味・定義】適格請求書(インボイス)とは

適格請求書(インボイス)とは、売手が買手に対して、正確な適用税率や消費税額等を伝えるものをいう。

具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいう。

重要なのは、この「インボイス」を発行するには、税務署で「適格請求書発行事業者」への登録が必要になることです。

「適格請求書発行事業者」になるには、デメリットもあるため、「適格請求書発行事業者」になるかどうかの判断が求められます(デメリットについては後述します)。

【飲食店向け】インボイス制度の概要Q&A

飲食店向けのインボイス制度の影響について解説に入る前に、まずは概要について、Q&A形式で簡単に説明いたします。

- Q1.すべての飲食店に影響がある?

- A1.あります。商品を売る「売り手」として、また、商品を買う「買い手」として、両方の点で影響が出てきます。

- Q2. 個人事業者は対象になる?

- A2. 法人も個人事業者も、どちらも対象となります。

- Q3. 売上1,000未満でも影響がある?

- A3. 売上1,000万円未満でも影響があります。

- Q4. レシートはそのままでいい?

- A4. インボイス制度に対応するためには、レシートを変える必要があります。

- Q5. 対応は必要?対応しなければどうなる?(免税事業者のままでいられる?)

- A5. インボイスを発行しない場合は、対応の必要はなく、免税事業者のままでいられます。ただし、デメリット(売上減のリスク)があります。後ほど説明します。

- Q6. 仕入先にも影響がある?

- A5. インボイスを発行しない場合は、対応の必要はなく、免税事業者のままでいられます。ただし、デメリット(売上減のリスク)があります。後ほど説明します。

インボイス制度で飲食店にどんな影響があるのか?

インボイス制度で飲食店にどんな影響があるのか、ケースごとに説明します。

免税事業者の場合

現在、消費税の納税義務が免除されている「免税事業者」の場合、インボイスを発行できる「適格請求書等発行事業者」の登録をするかどうかの経営判断が求められます。

なぜなら、「適格請求書等発行事業者」になるためには、「課税事業者」になる必要があるからです。

「適格請求書等発行事業者」の登録をするかどうかを判断する

適格請求書等発行事業者に登録する場合、「課税事業者」になる必要があります。課税事業者になると、消費税の支払いや、追加での会計処理などの対応が必須となります。

- 適格請求書等発行事業者に登録して(課税事業者になって)、適格請求書を発行する方が良いのか

- 適格請求書等発行事業者に登録しない(課税事業者にならない)ほうがよいのか

その判断をする必要があります。

「適格請求書等発行事業者」の登録をする場合のメリット・デメリット

「適格請求書等発行事業者」の登録をするメリット・デメリットをまとめました。

「適格請求書等発行事業者」になるメリット

- 適格請求書が発行できる

- (主に接待や福利厚生目的の)企業のお客さんが食事代を仕入税額控除にできる

「適格請求書等発行事業者」になるデメリット

- 消費税の納税が必要になる

- 適格請求書に対応したレシートが必要

- 会計処理が複雑になる

大きな影響としては、「課税事業者」になることで、今まで免除されていた「消費税の納税」が必要になることでしょう。

さらに、適格請求書に対応したレシートが必要になったり、適格請求書の保管や、課税事業者としての会計処理が求められます。

「適格請求書等発行事業者」の登録をしない場合のメリット・デメリット

「適格請求書等発行事業者」の登録をしない場合のメリット・デメリットをまとめました。

「適格請求書等発行事業者」にならないメリット

- 会計処理が今まで通り

- 消費税の支払いの免除が今まで通り

「適格請求書等発行事業者」にならないデメリット

- 適格請求書が発行できない

- (主に企業のお客さんからの)売り上げが減る可能性がある

「適格請求書等発行事業者」に登録せず、今まで通り免税事業者でいる場合は、事務処理や消費税の免税について、変化がないというのがメリットです。

一方で、適格請求書が発行できないことにより、顧客が減る可能性や、値引き交渉をされるなどの、売り上げが減少する恐れがあります。

「適格請求書等発行事業者」の登録をした方が良いのか?選び方は?

適格請求書等発行事業者になってもならなくても、痛みが伴うこの制度。飲食店経営者は、「適格請求書等発行事業者」の登録をした方が良いのでしょうか?

ここで1つの判断基準をご紹介します。あくまでも、1つの考え方ですので、参考までにしてください。

それは、「顧客が個人利用なのか、ビジネス利用なのかで判断すること」です。

「飲食店の利用客が個人利用の場合」、つまり一般消費者がお客さんだった場合は、当然、お客さんは仕入税額控除をしません。ですから、基本的にインボイスの発行を求められることはないと考えられるでしょう。その場合、「適格請求書等発行事業者」に登録するメリットは特にありません。

一方で、「飲食店の利用客がビジネス利用の場合」、お客さんから、インボイスの発行を求められることが考えられます。例えば、接待、会議、忘年会・新年会・歓送迎会などで利用されるお店の場合です。

インボイスの発行ができない場合、会社によっては課税仕入れとして計上することできなくなるという影響が考えられます。そのため、適格請求書等発行事業者に登録するメリットの方が上回る可能性があります。

ですから、店舗の売上のうち、企業のお客さんのものがどの程度の割合なのかを考慮のうえ、検討してみてください。

課税事業者の場合

課税事業者の場合は、以下の影響が考えられます。(免税事業者で新たに適格請求書等発行事業者になる場合も同様)

課税事業者の4つの影響

- 適格請求書等発行事業者の登録が必要

- 取引先の適格証明書の登録状況の把握が必要

- 取引先の登録状況によっては消費税の負担が増える

- 適格請求書の関連業務が増える

それぞれ見ていきましょう。

適格請求書等発行事業者の登録が必要

課税事業者の場合は、「適格請求書等発行事業者の登録」をすることで、インボイスの発行が可能になります。

2022年10月1日から適格請求書発行事業者の登録を受けるためには、原則として2022年3月31日までに申請書を提出する必要があります。

※2022年12/23の閣議決定で、2023年9月30日までの申請については、インボイス制度が開始の2023年10月1日から登録されることに変更になりました。

出典:国税庁 申請手続

提出方法は、「申請書」を国税庁のサイトからダウンロードし、納税地を管轄する「インボイス登録センター」へ送付します。また、e-Taxでも提出が可能です。

申請書の様式のダウンロード:国税庁 [手続名]適格請求書発行事業者の登録申請手続(国内事業者用)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hojin/annai/invoice_01.htm

取引先の適格証明書の登録状況の把握が必要

課税事業者の場合、取引先が適格証明書の登録をしているかどうかによって、仕入税額控除ができるかどうかが変わります。

そのため、取引先の「適格証明書の登録」の把握を行っておきましょう。

もし、取引先が「適格証明書の登録」をしない場合は、仕入税額控除の対象にならないため、そのまま取引を続けるのか、それとも「適格証明書の登録」をしている取引先に切り替えるのかなどの、判断が必要です。

ただし、当面の間は経過措置もありますので、その間に対応を検討してみてもいいでしょう(後述)。

取引先の登録状況によっては消費税の負担が増える

「適格証明書の登録」をしない取引先と、継続して取引をする場合、仕入税額控除ができません。そのため、消費税の負担が増えてしまうという影響が生じます。

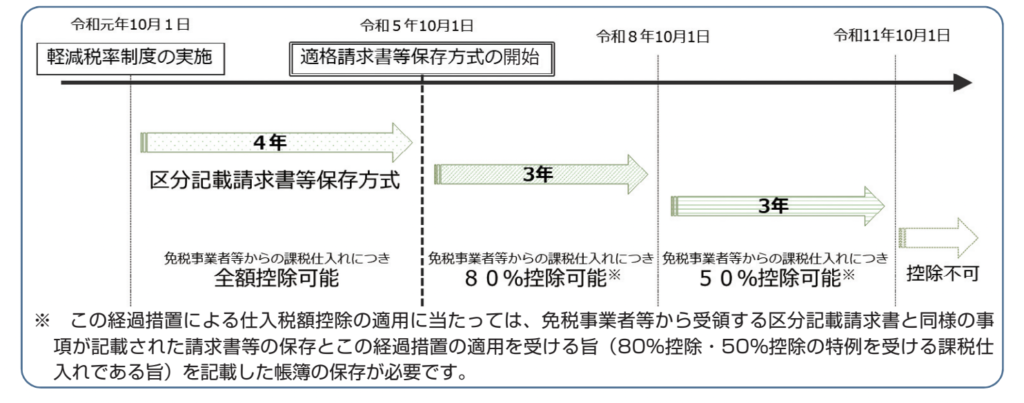

ただし、インボイス制度開始後、6年間(令和5年10月から令和11年9月までの間)は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

適格請求書の関連業務が増える

インボイス制度が始まると、「適格請求書」の取り扱いが、新たな業務として増えることが考えられます。

- 適格請求書の発行

- 取引先から適格請求書が発行されたかの確認

- 適格請求書の保存 など

そのため、業務負担が増えることも考慮しておかなければいけません。

インボイス制度で飲食店が対応しなければいけない4つのこと

インボイス制度で飲食店が対応しなければいけないことを下記にまとめました。

- 【2023年10月1日までは「不要」】消費税課税事業者選択届出書(免税事業者の場合のみ)

- 【2023年

3月30日9月30日まで】適格請求書等発行事業者の登録申請 - 【2023年9月30日まで】インボイス制度に対応したレシート/領収書の準備

- 【2023年3月20日から】仕入先の適格請求書の登録状況を確認

補足:消費税の納付の2つの種類

消費税の計算方法には以下の2つの種類があります。

消費税の計算方法

- 一般課税(本則課税)方式

- 簡易課税方式

【意味・定義】簡易課税方式とは

簡易課税方式とは、課税売上げに係る消費税額に、事業区分に応じた一定の「みなし仕入率」を掛けた金額を課税仕入れ等に係る消費税額とみなして、納付する消費税額を計算することをいう。

選んだ方式によって、消費税の納税額がお得になる場合があります。

まとめ

2023年10月1日から始まる「インボイス制度」は、飲食店経営者の方にとって、大きな影響がある内容です。

現在、免税事業者の方は、「適格請求書発行事業者」になるかどうかを判断する必要があります。

課税事業者の方は、仕入れ先が「適格請求書発行事業者」かどうかを確認したり、レシートをインボイスに適したものにするなどの対応が求められます。

しっかりと準備を行い、2023年10月を迎えるようにしましょう。